III Jornada de Assuntos para Aposentadoria do ANDES-SN aprofunda temas sobre reformas previdenciárias e fundos de pensão

Nesta sexta-feira (8), o auditório da Faculdade de Direito da Universidade de Brasília (UnB) foi palco do segundo dia da III Jornada para Assuntos de Aposentadoria, organizada pelo ANDES-SN. O evento reuniu cerca de 150 servidoras e servidores públicos para debater “Os limites de acesso das(os) servidoras(es) públicas(os) à aposentadoria e pensões” e “O engodo dos fundos de pensões, com ênfase no Funpresp”.

A mesa da manhã contou com a participação do advogado Leandro Madureira, da Assessoria Jurídica Nacional (AJN) do sindicato, e foi coordenada por Michele Schultz e Josevaldo Cunha, ambos da coordenação do Grupo de Trabalho de Seguridade Social e Assuntos de Aposentadoria (GTSSA) do ANDES-SN.

Durante sua palestra, Madureira explicou os três principais regimes previdenciários brasileiros: o Regime Geral de Previdência Social (RGPS), voltado às trabalhadoras e trabalhadores do setor privado e gerido pelo Instituto Nacional do Seguro Social (INSS), que oferece aposentadorias variando de um salário mínimo até o teto máximo de R$ 7.786,02 (valor de 2024); o Regime Próprio de Previdência Social (RPPS), obrigatório para servidoras e servidores públicos; e o Regime de Previdência Complementar (RPC), fundos de pensão administrados por entidades privadas. No caso de servidores federais, o fundo de pensão é patrocinado pela União por meio do Funpresp, criado em 2012. Leandro mencionou que, até 2015, a adesão ao Funpresp era facultativa.

O advogado abordou o impacto das contrarreformas previdenciárias implementadas desde 1988 na aposentadoria das servidoras e dos servidores públicos federais. Ele explicou que, antes de 1993, a aposentadoria funcionava como uma premiação pelo tempo de serviço, sem exigência de contribuição específica. Esse sistema não contributivo, vigente por mais de um século, permitia que a servidora ou o servidor se aposentasse com o último salário, como reconhecimento pelo trabalho prestado ao Estado. “Por mais de 100 anos, foi um regime obrigatório, mas não contributivo. Não havia uma contribuição específica para custear os benefícios de aposentadoria”, comentou.

Madureira explorou também os efeitos da Emenda Constitucional (EC) 20/1998, que introduziu a exigência de idade mínima para aposentadoria (55 anos para mulheres e 60 para homens), 10 anos de serviço público e 5 anos no mesmo cargo. Além dessa mudança, a EC 20/98 já previa a criação de um fundo de pensão para o funcionalismo federal, e que a União poderia aplicar o mesmo teto do INSS para servidoras e servidores públicos. Segundo Madureira, as contrarreformas seguintes, de 2003 e 2019, trouxeram mudanças profundas nas aposentadorias, alterando significativamente os direitos de quem já estava aposentado e daqueles que ainda vão se aposentar.

Uma mudança impactante ocorreu em 2003, no governo Lula (PT), com a EC 41, que determinou que servidoras e servidores públicos aposentados também deveriam contribuir para o sistema de previdência. A emenda, segundo ele, também modificou o cálculo da aposentadoria, eliminando a paridade para os novos servidores. A partir de então, o benefício passou a ser calculado com base nos 80% maiores salários.

“Desses 80%, era calculada a média aritmética do benefício pago ao professor quando se aposentava. Essa regra já não é mais vigente. Ela foi alterada em 2019, mas lá em 2003 tivemos essa modificação, que foi muito impactante”, disse.

No ano de 2019, sob o governo Bolsonaro (PL), mais uma contrarreforma foi aprovada. Atualmente, a EC 103 define a idade mínima de 65 anos para homens e 62 anos para mulheres que queiram se aposentar, 25 anos de tempo de contribuição, 10 anos no serviço público e 5 anos no mesmo cargo.

A EC também trouxe regras de transição, como o artigo 4º, que trata das regras de transição para a aposentadoria das servidoras e dos servidores públicos que ingressaram no serviço público antes da reforma. Foi estabelecido um sistema de pontos (91 pontos para mulheres e 101 para homens) para a aposentadoria, considerando a soma da idade e do tempo de contribuição do servidor, com requisitos diferenciados para homens e mulheres. Também citou o artigo 20, que dispõe sobre uma regra de transição para a aposentadoria, estabelecendo o chamado "pedágio de 100%", que impõe um pedágio de 100% para quem ainda não cumpriu o tempo de contribuição e idade mínima.

RPC

O assessor jurídico do ANDES-SN explicou que, até 2015, a adesão ao Regime de Previdência Complementar (RPC) — fundos de pensões de natureza privada — era facultativa para as servidoras e os servidores públicos. No entanto, no caso do funcionalismo federal, a Medida Provisória (MP) 676 — posteriormente convertida na Lei 13.183/2015 — tornou automática a adesão de novas servidoras e de novos servidores ao Funpresp, apesar da forte resistência das categorias. Essa regra foi questionada na Ação Direta de Inconstitucionalidade (ADI) 5502, que ainda aguarda julgamento final pelo Supremo Tribunal Federal (STF), informou o advogado.

Criado em 2012 e em vigor desde 4 de fevereiro de 2013, o Funpresp conta com a União como patrocinadora, com fundos separados para os poderes Executivo, Legislativo e Judiciário. O advogado alertou sobre a volatilidade do mercado financeiro, que afeta os rendimentos dos fundos de pensão, como o Funpresp e outros.

Madureira exemplificou que, caso um servidor contribua com R$ 400 por mês, em 10 anos ele acumularia cerca de R$ 50 mil; em 40 anos, seriam aproximadamente R$ 200 mil. Contudo, esses valores são investidos em ativos de mercado, cujos retornos podem ser impactados por crises, eleições e outros fatores. Ele citou a quebra das Lojas Americanas, por exemplo, que afetou as reservas do Funpresp, que tinha ações da empresa. Confira aqui a apresentação de Leandro Madureira.

“O debate foi muito denso, com uma quantidade significativa de informações trazidas por Leandro Madureira, que abordou não apenas o aspecto jurídico, mas também promoveu uma discussão sobre a política previdenciária e seus impactos para trabalhadoras e trabalhadores, especialmente do setor público. Suas análises sobre os regimes próprios de previdência social foram muito aprofundadas. Vale também ressaltar que a plateia foi bastante participativa, com várias perguntas e dúvidas respondidas. O retorno das pessoas foi muito positivo, tanto pela didática da palestra quanto pela relevância do conteúdo”, avaliou Michele Schultz, da coordenação do GTSSA.

O engodo dos Fundos de Pensões

A parte da tarde foi dedicada ao detalhamento dos fundos de pensão, como funcionam e operam e como se baseiam numa lógica falaciosa de previdência, quando não garantem qualquer segurança e proteção às trabalhadoras e aos trabalhadores.

Lucia Lopes, 3ª vice-presidenta do ANDES-SN, e Michele Schultz, 1ª vice-presidenta da Regional São Paulo do Sindicato Nacional, compuseram a mesa, que foi coordenada por Gilberto Calil, 1º vice-presidente da Regional Sul da entidade, todos integrantes da coordenação do GTSSA.

Lucia iniciou o debate destacando a necessidade de entender as implicações do processo de financeirização da aposentadoria que se expressa no Funpresp. Ela destacou que há uma expansão dos fundos de pensão ao mesmo tempo em que há uma evidente corrosão da Previdência Pública.

A 3ª vice-presidenta do ANDES-SN destacou que é necessário compreender a concepção de previdência para desmistificar a ideia de que fundos de pensão privados constituem uma possibilidade de previdência. “Em primeiro lugar, é preciso dizer que a Previdência faz parte de uma política social e que, junto com a Assistência e a Saúde, compõe o tripé da Seguridade Social”, ressaltou. Segundo ela, a Previdência tem por objetivo a proteção social de trabalhadores e trabalhadoras em situações como incapacidade de trabalho, licença-maternidade e outras, sem perda do vínculo laboral e da renda, bem como em casos de aposentadoria. Em situações de morte ou reclusão, garante a proteção de dependentes.

“A política de Seguridade Social é financiada direta ou indiretamente pela sociedade e mantida pelas contribuições dos trabalhadores, empregadores e por receitas como jogos de loteria, recursos que decorrem de alguns produtos importados e outros impostos. E a Previdência é vista como um nicho de acumulação de recursos; por isso, o movimento de expansão dos fundos privados de pensão está associado à redução de direitos previdenciários”, explicou.

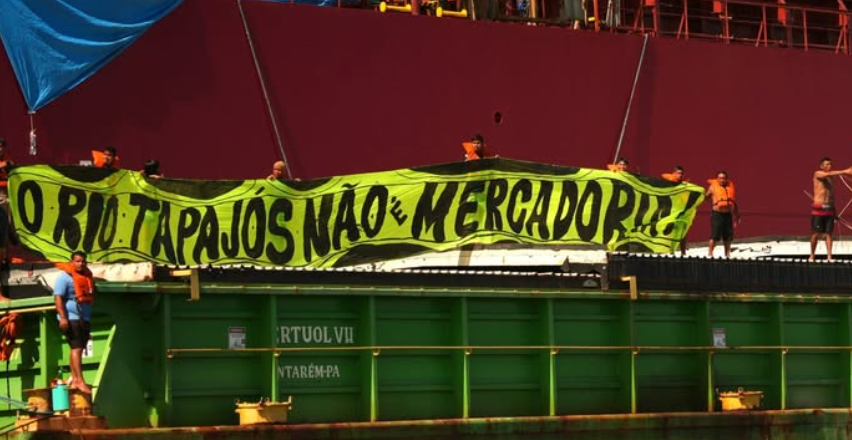

Foto: Halanna Andrade / Imprensa ANDES-SN

Lucia pontuou que todas as contrarreformas da Previdência, detalhadas por Madureira no período da manhã, e que ocorrem desde a década de 90, se deram em momentos de crise do capital e de uma disputa acirrada pelo Fundo Público. Ela apresentou dados dos regimes gerais e próprios de previdência e dos fundos de pensão.

“Todo e qualquer movimento de contrarreforma, podemos dizer, é uma conjugação de medidas restritivas de direitos, que compõem as medidas de austeridade que vêm prevalecendo desde a década de 90”, alertou. Ela pontuou cinco medidas marcantes desses processos: extinções ou dificuldade de acesso à Previdência; elevação do tempo e das alíquotas de contribuição; redução dos valores e do tempo de usufruto dos benefícios; desfinanciamento da Seguridade Social; e desmonte da estrutura administrativa. “Os movimentos de contrarreforma têm mais de 30 anos e vêm se aprofundando, com centralidade na Saúde e na Previdência, para o desmonte da Seguridade”, acrescentou.

De acordo com a diretora do ANDES-SN, nos últimos anos, um dos planos que mais se expandiu foi o Funpresp, ocupando o vigésimo lugar entre os 239 fundos existentes. Atualmente, o Funpresp conta com 113 mil participantes. Grande parte do crescimento do fundo pode ser creditada ao aprofundamento do desmonte generalizado da Previdência pública na última década e à imposição da adesão compulsória ao plano. Atualmente, docentes representam 44.124 integrantes do fundo.

Segundo ela, o Funpresp investe em fundos de inflação, títulos da dívida, ações de empresas estrangeiras, e 30% dos recursos são terceirizados para serem investidos por outros fundos, que ganham um percentual sobre o investimento. Os recursos dos servidores e das servidoras que integram o Funpresp ajudam a sustentar a dívida pública, alertou a diretora do ANDES-SN.

Foto: Eline Luz / Imprensa ANDES-SN

Lucia afirmou que fundos de pensão são mercadorias e não direitos e que são componentes do capital financeiro. Além disso, esses fundos, tanto o Funpresp como outros, são um engodo, pois, na prática, estão sujeitos a todas as regras e intempéries do mercado. Estimulam ainda o repasse do fundo público para o capital financeiro. “A alternativa é a defesa da revogação das contrarreformas da Previdência, a luta por uma aposentadoria justa, a não subordinação ao capital, a luta pelo fim da contribuição de aposentados e pensionistas. Essa é a nossa luta e não dá para recuar dela”, conclamou. A diretora finalizou com um chamado a todas as seções sindicais do ANDES-SN para aderirem à campanha "Funpresp: Garantia de Incertezas" e fortalecer a luta pela revogação das contrarreformas. Confira aqui a apresentação de Lucia Lopes.

Michele Schultz acrescentou ao debate apresentando o relatório gerencial de Previdência Complementar, levantamento feito pelo governo federal. Segundo os dados, entre junho de 2023 e junho de 2024, houve um aumento de 109 patrocinadores de fundos, entre estados e municípios. De acordo com o relatório, em junho deste ano, o ativo de investimentos da previdência complementar fechada atingiu R$ 2,75 trilhões.

A 1ª vice-presidenta da Regional São Paulo ressaltou que, quanto maior o número de aposentados e pensionistas beneficiários de um fundo, maior o percentual comprometido para pagamento de aposentadorias e pensões, logo, menor o recurso disponível para aplicar no mercado e menos lucro. Essa é a lógica usada para determinar, por exemplo, se um fundo é deficitário ou lucrativo.

Michele resgatou a publicação que o ANDES-SN divulgou em 2020, um levantamento sobre previdência complementar nos estados e municípios onde havia base do ANDES-SN, estudo coordenado pela professora Sara Granemann. Um dos exemplos apontados da expansão da previdência complementar nos estados é a PreviCom, que começou no estado de São Paulo e hoje atua gerenciando fundos de previdência complementar de servidores de outros quatro estados e 24 municípios.

“Como chegar até os colegas que entraram mais recentemente na previdência social? Esse é um grande desafio”, afirmou. Ela apontou que é importante criar diferentes estratégias, campanhas e possibilidades de pautar o debate em vários locais, nas seções sindicais.

Para a docente, é importante romper a lógica produtivista e individualista e fortalecer a luta. “Atacar as aposentadorias é atacar a sociedade como um todo”, disse Michele, lembrando que muitos aposentados e aposentadas são arrimo de família. Confira aqui a apresentação de Michele Schultz.

A III Jornada para Assuntos de Aposentadoria foi encerrada com as apresentações musicais do grupo Batalha da Escada, projeto de extensão de hip-hop da UnB. Os MCs Fernandes, Vírgulas e Brandão fizeram uma batalha de rimas com temáticas da Jornada e palavras sugeridas por participantes. Na sequência, apresentou-se o Coral de Docentes da Associação de Docentes da UnB (Adunb Seção Sindical do ANDES-SN).

"A III Jornada foi bastante exitosa e contou com uma participação muito expressiva tanto da base do ANDES-SN quanto de outras entidades. Ainda que não tenha sido possível realizar a audiência pública na Câmara dos Deputados, realizou-se uma atividade com a presença de parlamentares na própria sede do ANDES-SN e foi possível realizar ato público, atividade de panfletagem na Rodoviária e, no segundo dia, ampliar e aprofundar bastante o debate sobre os fundos de previdência e sobre os riscos da previdência complementar, em especial o Funpresp", avaliou Gilberto Calil ao final do evento.

Neste sábado e domingo, o Grupo de Trabalho de Seguridade Social e Assuntos de Aposentadoria (GTSSA) se reúne na sede do ANDES-SN para debater os acúmulos dessa jornada e outras questões relacionadas à saúde docente.

Saiba mais

Centenas de servidoras e servidores participam da III Jornada para Assuntos de Aposentadoria